仮想通貨への投資は、多くの「億り人」と呼ばれるような人達を生み出したと言われる反面で『リスクも高い』というイメージが一般的かと思います。

そんな仮想通貨の代表格と言えば、現在もやはり「ビットコイン」だと思いますが、ビットコインの実際の値動きを見ても、その乱高下の激しさは法定通貨の「為替相場」などとは比較になりません。

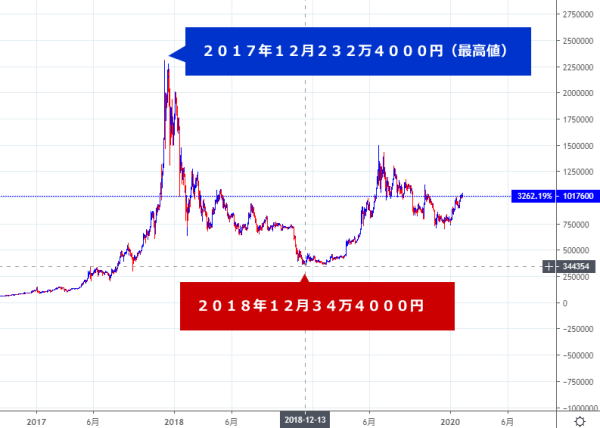

以下はビットコインの実際の値動き(レードの変動)を表すチャートになりますが、2017年の12月に230万円ほどにまで高騰した後、その翌年の12月には30万円台にまで下落しています。

|

ただ、そこから半年ほどで再び150万円台まで回復し、そこからまた100万円前後を推移しながら『その資産価値を常に大きく変動させている』というのが、現在のビットコインのレート状況です。

そして、このような「レート変動の激しさ」は、リターンを大きくできる可能性の反面、それはそのまま『リスクの大きさ』にも直結するものだと思います。

ですが、仮想通貨の代表格である「ビットコイン」においては、その「投資リスク」や「保有リスク」を実質的に回避し、これを『ゼロ(ノーリスク)にできる方法』があるんです。

つまり、ビットコインへの「投資」は、実質的に『ノーリスクにする事が可能』という事です。

それこそ、この「方法」は、

・ビットコインを高値で買ってしまい塩漬け状態になってしまっている

・値崩れのリスクに怯えながらも、価格の高騰をひたすら待っている

・今後の値上がりが期待できそうと思いながらも手を出せずにいる

このような状況にある人には、十分に意義のあるものになると思いますので、今回は、その具体的な方法について解説していきたいと思います。

| その方法は「すでにそれを知っている人」や「それに近い事をやっている人」からすると、とくにどうという事も無い情報かもしれません。 ただ、ここでは「その方法」を踏まえた上で、更に堅実な「利益」を積み上げていく事ができる『ノーリスク・ローリターンなビットコインの運用ノウハウ』についても言及していきたいと思います。 |

ビットコインの投資、保有を「ノーリスク」にする方法。

まず、その「方法」というのは『ビットコインを原資とする形で保有している数量分の売りポジションを建てる事』であり、実はこれだけでビットコインへの投資リスク、その保有リスクは完全に回避できます。

この方法のポイントは、

| ・保有しているビットコインを「原資」とする事 ・あくまでも保有する数量分の「売りポジション」を建てる事 |

この2点にあるのですが、本来で言うところの「投資」「トレード」といったものは、日本の投資家やトレーダーであれば「円(日本円)」を原資として、それを株や為替などに替えて行っています。

そのような一般的な投資、トレードでは、あくまでも「円」を『原資(元手)』として「円」を『運用』し、そして「円」を増やしていくわけです。

ただ、私がここでお伝えした方法では、そもそも「円」を原資にするのではなく「ビットコイン」を、その原資(元手)として「売りポジション」を建てていきます。

結論から言えば、ただ「それだけ」で、その後、ビットコインのレードがどのように変動していこうと、実質的な『損をしてしまう可能性(リスク)』は全面的に「回避」できてしまうという事です。

| ここで言う「売りポジション」というのは、株式相場で言うところの「空売り」や、為替相場のFXで言うところの「ショートポジション」などの事であり、これと同じ事を『ビットコインを原資として、ビットコインの相場を対象に行う』という事です。 |

ビットコインを原資とする「売りポジション」でリスクを回避できる理由。

まず「仮想通貨(ビットコイン)を原資とするポジションの生成」は、証拠金取引(FX)を行う事ができる、以下のような仮想通貨取引所で行っていく事が出来ます。

bybit(バイビット)

| これらの取引所を利用するには、必ず「ビットコイン」をこの取引所に送金する必要があり、そのビットコインをそのまま「原資」とする形で、ビットコインをはじめとする「仮想通貨」を対象とした証拠金取引(FX)を行える取引所となっています。 (注)2020年5月1日付でビットメックスは日本国内ユーザーへのサービス提供を終了したため、今現在は「bybit(バイビット)」を利用する形で運用を行っています。 |

具体例として、例えばビットコインのレートが「1枚100万円」の時点で10枚分(1000万円相当)の「投資」を行った場合、その全てのビットコインをビットメックスの取引口座へと送金します。

この時点でビットコイン10枚を「保有」する形となっていますので『その原資分(保有分)に相当する10枚分(1000万円分)の売りポジションを建てる』という事です。

これによって、ポジション生成後にビットコインのレートが下がっていけば、その分だけ「売りポジション」が『利益』を生み出してくれる状況となります。

▼ ビットコインを原資とする利益 = ビットコインが増えるビットコインを原資としてポジションを建てている以上、ここで言う「利益」は、以下のように『ビットコインの保有数が増えていく事』を意味します。

ビットコインを原資として「売りポジション」を建てておけば、相場が下がれば下がるほど、ビットコインが増えていく形になるという事です。 |

仮に1枚100万円だったビットコインの価値が10分の1(10万円)になった場合、その「売りポジション」によって、ビットコインの保有数はポジション生成前の「10倍」に増えていく事になります。

この場合で言えば、10枚だったビットコインが、その時点で「10倍の100枚になる」という事です。

相場(レート)が下がった分だけビットコインの保有数が増えていく。

本来、ビットコインの現物をただ保有しているだけであれば、レートが下がれば、その分だけ、状況的には、いわゆる『含み損』が生じていく事になります。

ですが、その保有数分の「売りポジション」を建てておけば『レート(価値)が下がれば下がった分だけビットコインの保有数を増やしていく事ができる』わけです。

先ほどの例で言えば、レートが10分の1(1枚10万円)になった時点で、ビットコインの保有数は10倍の「100枚」となり、

| 10万円 × 100枚 = 1000万円 |

これが「その時点における日本円換算の資産価値」という事になります。

つまり、価値(レート)が下がっていく状況をただ指を加えて見ていた場合は、その「下がってしまった分の価値」は、実質的な『損(含み損)』にしかなりません。

ですが、このように「売りポジション」を建てておけば、その実質的な「損」を『保有数の増加』という形で回避(ヘッジ)できるわけです。

とは言え、この例で言えば、もともとは100万円のビットコインを10枚保有していたのですから、この時点では「得もなければ損もしていない」という状況です。

ただ、この方法によって生じた大きな違いは「ビットコインの保有数」が『10倍の100枚になっている』という事です。

よって、もし、そこからレートが再び2倍の20万円、5倍の50万円、強いては10倍の100万円にまで戻っていった場合、その『100枚のビットコイン』は、

| 20万円 × 100枚 = 2000万円 50万円 × 100枚 = 5000万円 100万円 × 100枚 = 1憶円 |

このように『もともとの「1000万円」の2倍、5倍、強いては10倍以上になっていく』という事です。

先立つ時点でビットコインのレートがどんどん上がってしまったら?。

では、逆に、先だって「売り」のポジションを建てた状態で仮想通貨のレートがどんどん上がっていった場合はどうなるのか。

例えば先ほどの例と同様に、1枚100万円の時点で10枚分(1000万円分)の売りポジションを建てていた状況から、レートが10倍の1枚1000万円にまで上がっていったとします。

レートが下がればビットコインが増えるのが「売りポジション」ですから『レートが上がれば上がるほどビットコインの保有数は減っていく状況』となります。

10枚だったビットコインは、その時点で10分の1の「1枚」になってしまうという事です。

ですが、ビットコインそのもののレートは1枚1000万円にまで上がっていますので、その1枚を日本円に換算した場合の資産価値は、

| 1000万円 × 1枚 = 1000万円 |

という事になりますから、この場合も、実質的には「損」も「得」もしていない事になります。

つまり、仮想通貨を原資として、その保有分のみの「売りポジション」を建てていく分には、レートが上がろうと、下がろうと実質的な「損」は生じません。

要するに、ビットコインを原資とした「売りポジション」を建てていく形であれば、実質的に『リスクの無い投資を行える』という事です。

▼ この方法で、より堅実に「稼ぐ」方法。この方法を使えば、実質的に「ノーリスク」でビットコインを増やしていく事が出来ます。

|

仮想通貨の投資は「ノーリスクローリターン」から。

あくまでもビットコインを「原資」として、その保有枚数のみを「売りポジション」にしていく形であれば、実質的な「リスク(損をする可能性)」は完全に回避する事ができます。

相場が下がれば所持枚数は増える形になり、相場が上がり、所持枚数が減ってしまっても、減った分だけレート(価値)は上がるため、実質的な「損」は生じないからです。

あとは、いかにレートが下がる時は売りポジションで所持枚数を増やし、レートが上がる時は売りポジションを建てずに、その資産価値を高めていけるかどうか。

結局のところ『相場の値動きを十分な範囲で予測できるかどうかが決め手になる』という点は、従来の投資やトレードと何ら変わらないという事です。

ですが、そこに生じる「リスク(損をする可能性)」を実質的に「回避」する形で、投資、トレードを行えるというのは非常に大きいと思います。

少なくとも、ビットコインの現物をただ保有し、値動きに対して漠然と一喜一憂するよりは、テクニカル分析等を勉強して、その値動きに沿って、最低限のリスク回避は行っていく方が遥かに合理的です。

ビットコインへの投資に関しては「ビットメックス」という取引所を使う事で、そのような「リスクヘッジ」を合理的な方法で出来るという事ですから、これをやらない手はありません。

それこそ、冒頭で挙げたような、

・ビットコインを高値で買ってしまい塩漬け状態になってしまっている

・値崩れのリスクに怯えながらも、価格の高騰をひたすら待っている

・今後の値上がりが期待できそうと思いながらも手を出せずにいる

このような状況にあるような人であれば、尚の事、今回、お伝えした方法を是非、有効活用してはどうかと思います。

| ただ、ここでお伝えした方法を実行する上でも、最終的に「稼ぐ(利益を得る)」ためには、やはり『値動きの予測』が必要不可欠となります。 そして、そのような「値動きの予測」こそが、このブログのメインテーマである「テクニカル分析」に他なりません。 その具体的な分析方法や基準などについては、他のブログ講座や私のメルマガ講座などを是非、併せて参考にして頂ければと思います。 >「テクニカル分析と統計心理学」無料メルマガ講座はこちらから |

以上、本講義では『仮想通貨(ビットコイン)の投資リスクを避けて堅実に稼ぐ方法』について言及させて頂きました。

今回のテーマに関連する講義も他に幾つかございますので、よろしければ併せて参照してみてください。

>株、為替(FX)、仮想通貨、どの相場(市場)が最も稼ぎ易いのか

>bybit(バイビット)の取引手数料と入出金の流れ、使い方について

本講義の内容が、少しでも今後のあなたの資産運用のお力添えになれば幸いです。

最後までお付き合い頂き、ありがとうございました。